В данной статье рассмотрим, как можно проверить правильность составления формы РСВ и какой инструментарий имеется в программе «1С:Зарплата и управление персоналом», ред. 3.1. для выявления и исправления ошибок.

Что нужно проверить

перед составлением отчета

Перед составлением отчетности рекомендуем сверить занесенные в программу данные, исходя из которых формируется отчетность. На Титульном листе отчета проставляется информация, занесенная в карточке учреждения, расположенная в разделе «Настройка» – «Реквизиты организации».

Здесь должна быть указана корректная информация, соответствующая документам, а именно: наименование организации, ИНН, КПП, код ИФНС, ОКВЭД, данные о подписанте (руководитель или представитель, имеющий право подписи по доверенности).

Исчисление взносов происходит в соответствии с указанным тарифом страховых взносов на вкладке «Учетная политика и другие настройки» по гиперссылке «Учетная политика». Следует также убедиться в корректности указанной настройки.

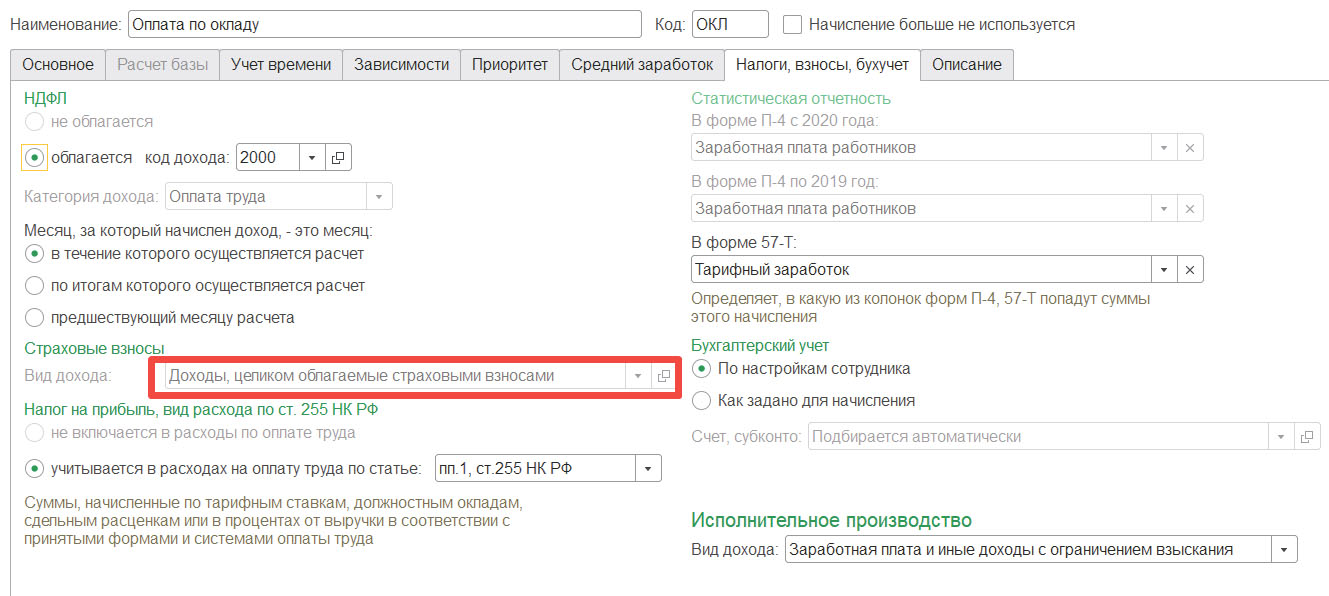

Для корректного расчета взносов по надбавкам в настройке видов расчета (вкладка «Настройка» – «Начисления») на закладке «Налоги, взносы, бухучет» по строке «Страховые взносы» нужно установить верный вид дохода для исчисления страховых взносов. Вид дохода определяется по установленному значению в поле «Назначение начисления» на вкладке «Основное».

Обратите внимание: если по определенной надбавке сумма не должна облагаться страховыми взносами, а в поле «Вид дохода» был указан некорректный вид «Доходы, целиком облагаемые страховыми взносами», то после изменения настройки, следует пересчитать взносы на вкладке «Взносы» документа «Начисление зарплаты и взносов». Если же расчет по надбавке производился межрасчетным документом, к примеру, документом «Разовое начисление», то для исправления ошибки необходимо сначала перевыбрать надбавку в Разовом начислении, сохранить документ, далее в документе «Начисление зарплаты и взносов» на вкладке «Взносы» нажать «Пересчитать взносы»

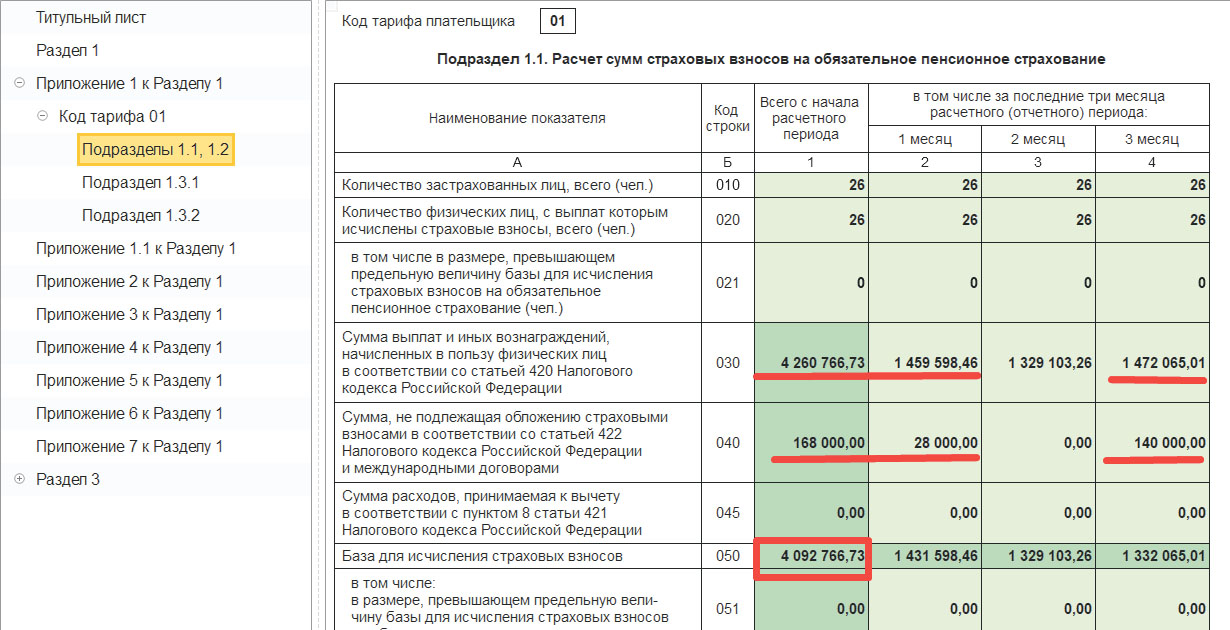

Необлагаемые начисления в отчете РСВ отражаются в строке с общей суммой дохода (строка 030) и в строке с суммами, не подлежащими обложению страховыми взносами (строка 040). Данные начисления уменьшают базу для исчисления страховых взносов.

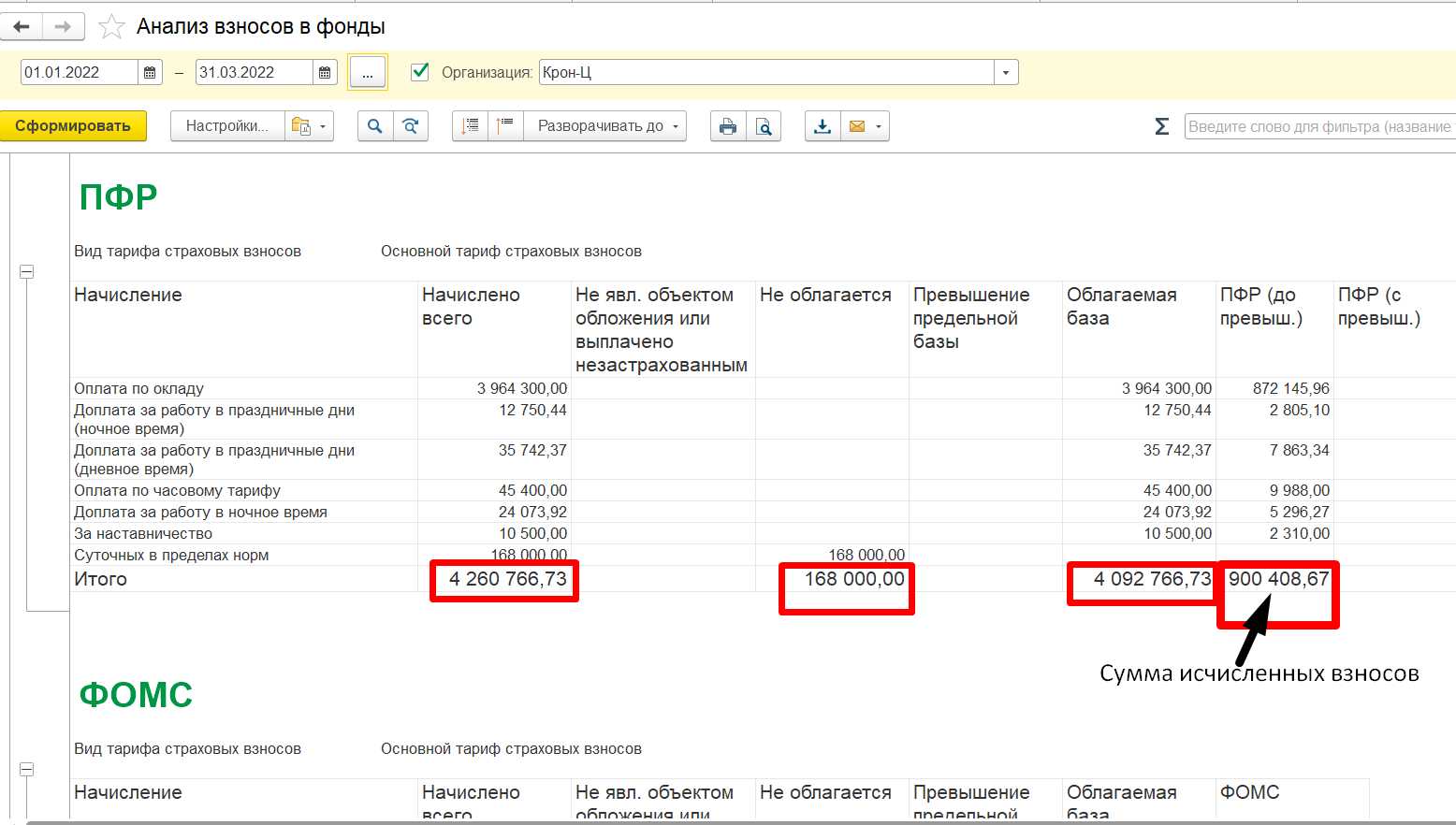

Рассмотрим пример расчета, представленный на скриншоте 2. Общая сумма выплат 4260766,73 рублей (строка 030) – 168 000 рублей сумма, не облагаемая взносами (строка 040) = 4092766,73 рублей – это база для исчисления страховых взносов (строка 050).

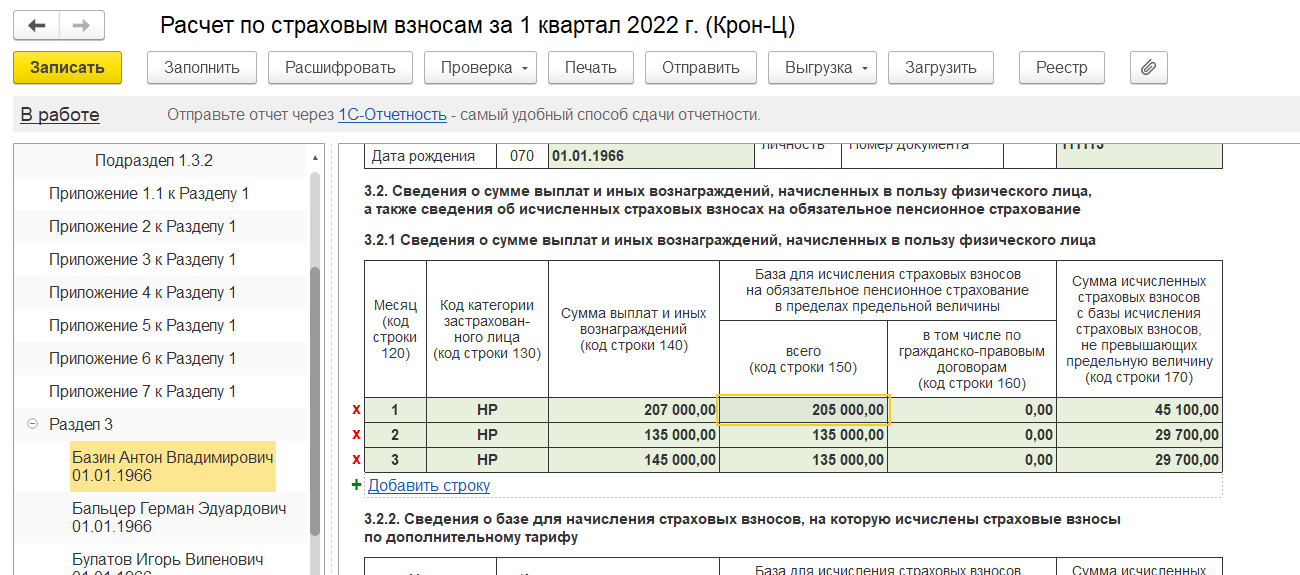

Расчет страховых взносов в программе происходит в документах «Начисление зарплаты и взносов» и «Увольнение». Рассчитанная сумма страховых взносов отражается на закладке «Взносы» по каждому физическому лицу. На основании рассчитанных сумм будут заполнены данные по суммам взносов в отчете «Расчет по страховым взносам» в приложении 1, приложении 2 к разделу 1 расчета, разделе 3.

Для проверки указанных сведений сотрудников в части персональных данных, заполняемых в разделе 3, необходимо воспользоваться отчетом «Личные данные сотрудников» в разделе «Кадры» – «Кадровые отчеты». В данном отчете отображаются данные по ИНН, СНИЛС, дате рождения, паспортным данным сотрудников.

Отчет РСВ: заполнение в программе

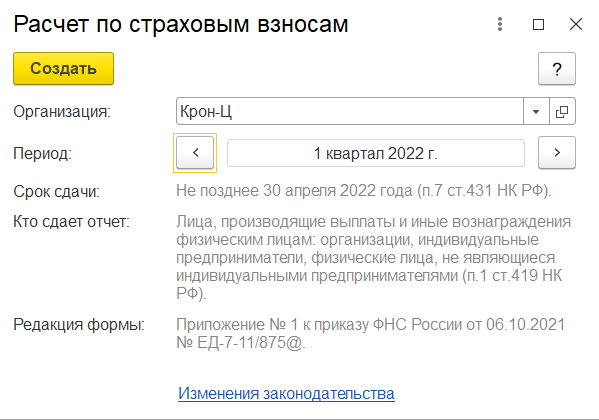

После актуализации данных, заполненных в программе, можно переходить к формированию отчета «Расчет по страховым взносам» в разделе «Отчетность, справки» – «1С-Отчетность». По команде «Создать» откроется форма «Видов отчетов», в ней установите режим «По получателям» в папке ФНС необходимо выбрать отчет «Расчет по страховым взносам».

Далее укажите необходимый период для заполнения отчета и нажмите кнопку «Заполнить».

Из каких разделов состоит отчет

Форма и порядок ее заполнения утверждены Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@.

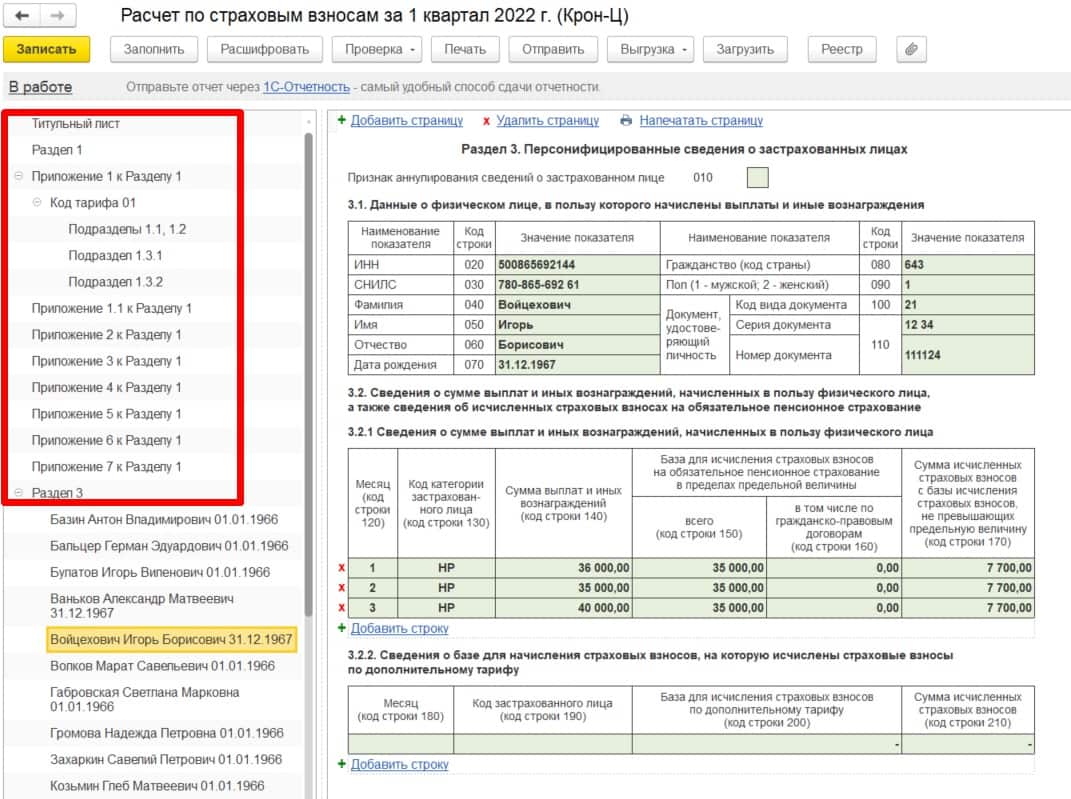

Отчет «Расчет по страховым взносам» состоит из разделов:

-

Титульный лист – где указываются регистрационные данные по организации, данные о среднесписочной численности, данные о подписанте;

-

Раздел 1 – содержит сводные данные и состоит из нескольких Приложений к Разделу 1;

-

Раздел 2 – заполняется главами крестьянских (фермерских) хозяйств и содержит данные по суммам страховых взносов;

-

Раздел 3 – содержит сведения о сумме начислений, сумме взносов за последние 3 месяца отчетного периода, а также содержит данные по ИНН, СНИЛС, ФИО, паспортных данных по каждому из сотрудников.

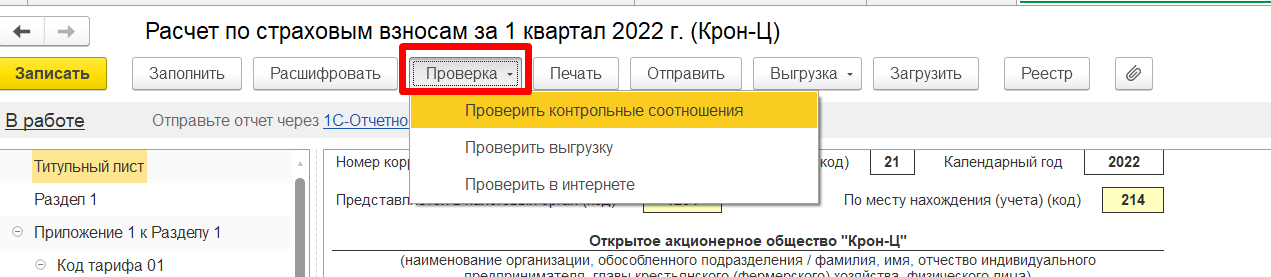

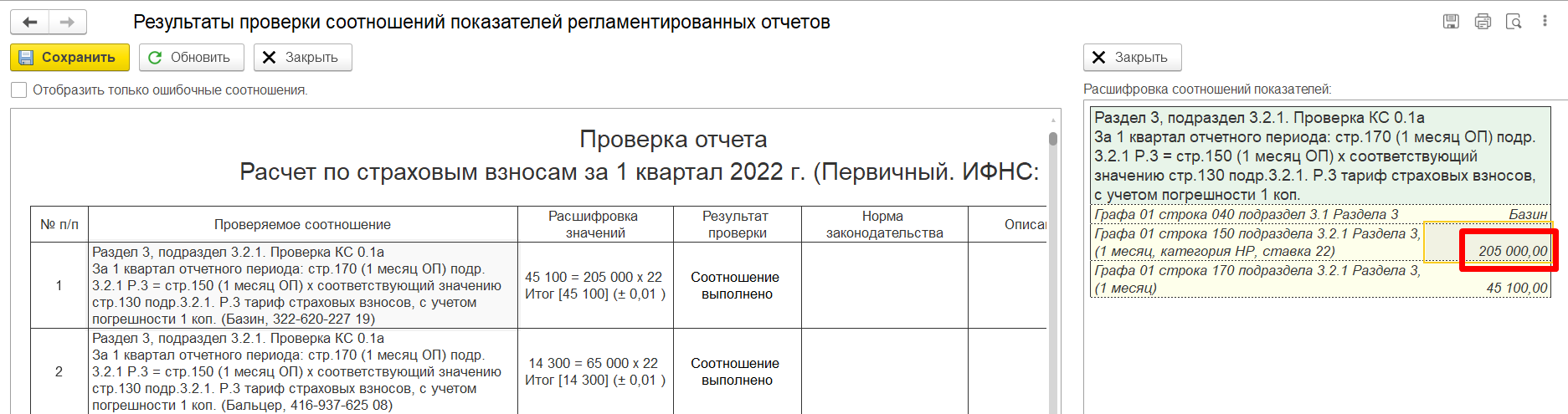

После заполнения отчета для анализа заполненных сумм в отчете рекомендуем выполнить проверку контрольных соотношений. Для этого необходимо нажать кнопку «Проверка» в отчете и выбрать «Проверить контрольные соотношения», после чего будет отображен результат проверки контрольных соотношений.

Из вышедшего результата проверки можно расшифровать соотношение показателей – для этого дважды необходимо нажать на интересующее КС и справа отобразится расшифровка.

Эти показатели также можно расшифровать двойным нажатием мышки на интересующую сумму в расшифровке – программа отобразит эту сумму в самой форме РСВ.

Какими отчетами можно сверить суммы взносов

Для сверки базы для начисления страховых взносов в программе можно сформировать отчет «Анализ взносов в фонды» в разделе «Налоги и взносы» – «Отчеты по налогам и взносам». В этом отчете можно проанализировать сумму взносов по конкретному виду начисления, суммам взносов, необлагаемой и облагаемой базе, а также сверить итоговые суммы, указанные в строке Итого.

При необходимости, в настройке отчета можно выполнить отбор по сотрудникам.

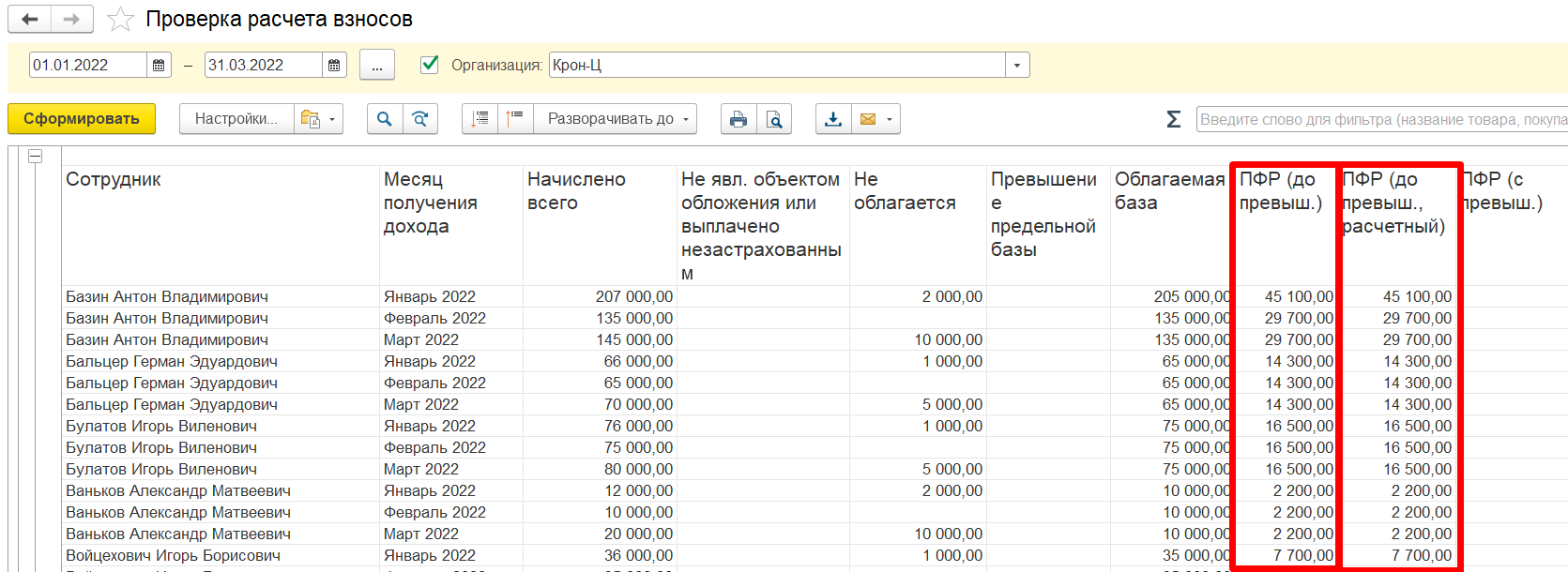

В разделе «Налоги и взносы» – «Отчеты по налогам и взносам» можно сформировать отчет «Проверка расчетов взносов», в котором можно увидеть начисленные взносы за определенный период по каждому сотруднику и фонду. Отчет удобно использовать в случаях, когда вы не знаете, где именно может быть допущена ошибка. Неверно рассчитанные взносы выделяются красным цветом.

В «Расчетной» графе показывается сумма взноса, рассчитанная программой математически при умножении базы для начисления взносов на ставку взноса. Перед этой графой указывается сумма взноса, зафиксированная в документах программы. Соответственно, если суммы в отчете подсвечены красным это будет означать, что суммы взносов расчетная и зафиксированная документами не соответствуют друг другу.

Такая ситуация может произойти, к примеру, если начислена зарплата и после создан межрасчетный документ (Разовое начисление, Материальная помощь и т.д.), а как уже указывалось, взносы рассчитываются только документами «Начисление зарплаты и взносов» и «Увольнение». Расчетная сумма взносов не будет соответствовать сумме взносов, рассчитанной документом Начисление зарплаты и взносов.

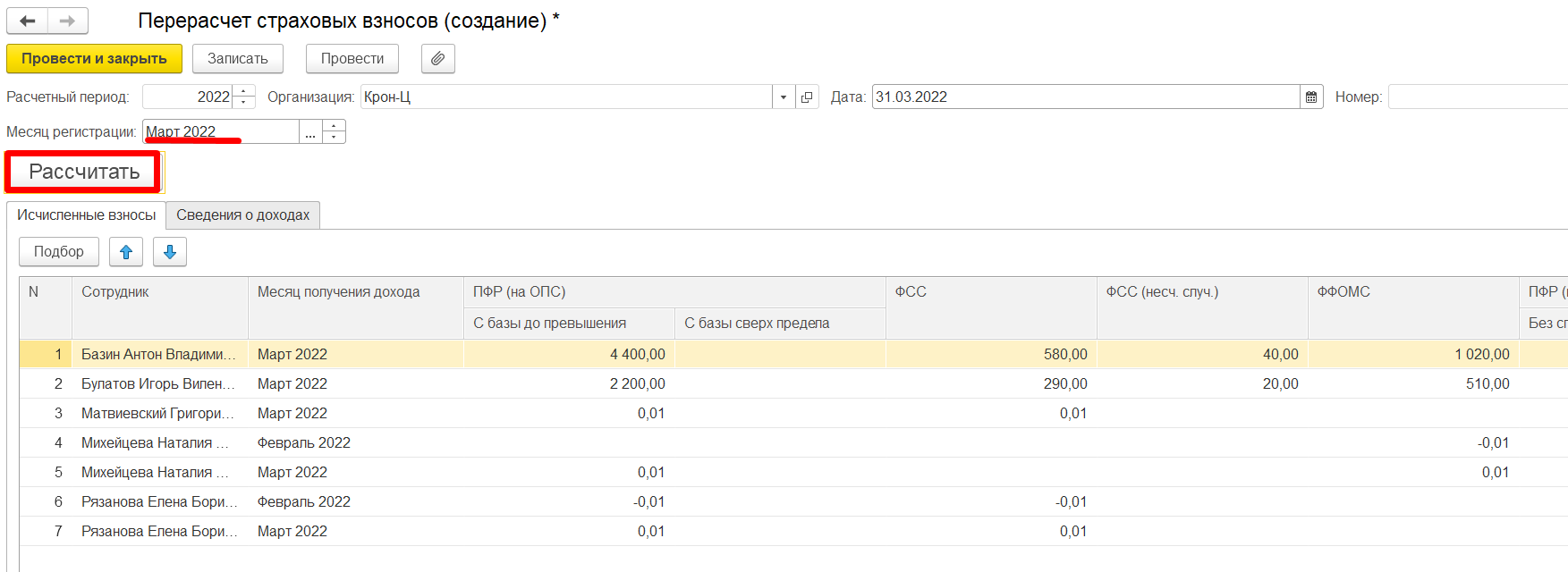

Исправить ошибку можно пересчитав взносы в документе «Начисление зарплаты и взносов» за этот месяц на вкладке «Взносы» по кнопке «Пересчитать взносы» либо с помощью документа «Пересчет страховых взносов» на вкладке «Налоги и взносы». В данном документе необходимо указать месяц для пересчета взносов и нажать кнопку «Рассчитать». Программа произведет пересчет суммы взносов за указанный месяц.

Отчет РСВ заполняется нарастающим итогом, соответственно при проверке отчеты будут сравниваться между собой. Например, если вы заполняете отчет «Расчет по страховым взносам» за полугодие, то обязательно будет происходить сопоставление с данными отчета за первый квартал. Если будет обнаружено несоответствие при проверке отчета выйдут ошибки контрольных соотношений. Также если у вас не будет создан отчет за первый квартал или будет помечен на удаление, то программа также выдаст ошибку по контрольным соотношениям.

Следует отметить, при исправлении данных за предыдущий период (исправление неточности или ошибки в расчете, сторнирование расчетов предыдущего периода и т.д.) повлекшие к перерасчету суммы взносов прошлого периода необходимо предварительно создать и отправить корректирующий отчет того периода, а затем заполнять и отправлять текущий отчет

Полезно для пользователей 1С:ЗУП:

Рекомендуем перейти на облачную версию программы 1С:Зарплата и управление персоналом – функционал программы не отличается от обычной, но гораздо удобнее благодаря возможности удаленного онлайн доступа, резервным копиям и автоматическим обновлениям без доплат.

Присмотритесь к сервису 1С:Кабинет сотрудника - он поможет организовать электронный обмен кадровыми документами между сотрудниками и бухгалтерами/кадровиками.

Также, у нас в «Е-Офис 24» можно подключить сервис 1С-Отчетность – удобный сервис для сдачи отчетности в контролирующие органы. Весь документооборот и сдача отчетности происходят в программе 1С. Сервис уведомляет в программе и через СМС о новых запросах ФНС. Подготовить и отправить ответ вы сможете, не выходя из программы 1С.